为遏制高风险借贷,应对利率上升给高负债房主带来的压力,加拿大银行业监管机构——金融机构监管办公室(OSFI)拟收紧一项时下最为流行的房屋抵押贷款项目。

该项目被称为“可循环按揭贷款计划”(Readvanceable mortgage,又称可多次借贷),由“房屋按揭贷款”(Mortgage)和“房屋净值信贷额度”(Home equity line of credit,HELOC)两个项目组合而成。

OSFI又把这种贷款称为“按揭-HELOC组合贷款计划”或简称“CLPs”。其可令相关借款人在偿还房屋贷款本金时不断增加信用额度。

如果用相对简洁的话来描述“可循环按揭贷款”的意思,那就是:申请一次借一些,还一些,再借一些,再还一些,再借更多……”

“可循环按揭贷款”被目前大多数大型贷款机构看重并依仗,银行更是将其标榜为一种强大的借贷工具,称其能令客户轻松获得房产。

在不同的银行,它被赋予了不同的名字,但无论哪种名字,都透着该项目的巨大优点,比如在TD,它叫“Home Equity FlexLine”(小编意译:让房屋净值弹起来计划)。在CIBC,它叫“Home Power Plan”(小编意译:让家庭充满力量计划)……

这种贷款方式于近两年房价飙升时被应用得十分火爆。根据加拿大央行数据,在新冠大流行的这两年,全国可循环按揭贷款增加了34%。在2022年第一季度,该贷款产品总价值高达$7370亿加元,占所有住房担保贷款的42%,高于2020年第一季度的37%和2019年同期的36.5%。

这一大幅增长引起了OSFI的注意。OSFI主管Peter Routledge表示,“可循环按揭贷款现在构成‘加拿大未投保家庭房贷债务的很大一部分’——如果负责任地使用,它可以成为有用的金融工具,但其也会给金融体系制造漏洞,增加贷款人的损失风险。”

忧虑之下,OSFI提出了两个关键问题:一,在借款人每次偿还本金后,其从房屋中(再次)借款的能力有可能会使其深陷债务危机。二,该贷款项目可能被用来掩盖借款人可能存在的现金流问题,这使得贷款机构和监管机构更难发现潜在问题,尤其是在危机时期。

OSFI暗示,监管机构将修改或收紧相关产品的管理规则,“迫使银行将可循环按揭贷款归类为风险更高的贷款类型”。

银行业和贷款业专家则表示,此举将使贷款机构的账面成本更高,即会为每笔贷款拨出更多资本。但同时,专家们也承认,监管机构确有权力去限制房主的贷款申请资格以及申请额度。

但针对监管机构所表示的,“这些产品可能会让客户超支、累积长期债务、使他们在经济低迷时更易受到影响”等说法,加拿大五大银行的发言人均拒绝透露这些产品在其房贷总额中所占有的比例。

现实中,全国房价于去年年底开始飙升后,“可循环按揭贷款项目”确实在“推动和帮助”加拿大人去负担不断上涨的房价……房主可以通过与现有房屋挂钩的信贷额度(套现)去购买更多的度假屋与投资房。

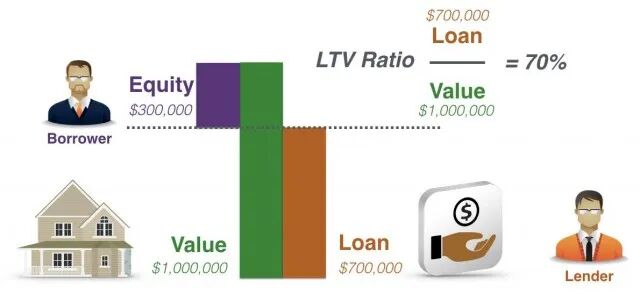

如今,由于央行调涨贷款利率,房地产市场急剧降温。经济师更是预测加拿大今年的房价可能会以两位数的百分比下跌。OSFI认为,房主的“贷款价值比”(loan-to-value,LTV)将被推向一个“引起麻烦的债务水平”。

“贷款价值比”是被用于评估金融体系风险的一个关键指标。该比率越高,代表债务水平较高,可能会给金融体系带来更多问题。该指标的安全数值被定位在“65%”,即“借款人的欠款超过房屋价值的65%时,该借款人将面临最大风险”。

但实际情况并没有完全配合OSFI的分析,根据加拿大央行数据,今年第一季度,在未偿房贷总额中,“贷款价值比”超过65%这一门槛的借款人占28%。而在2020年第一季度,这一比例为42%——不是升高,而是降低了。

目前还不清楚,“高风险贷款水平下降”是因为房价大幅上涨,还是因为申请“可循环按揭贷款”的借款人减少所致。但OSFI指出,无论如何,房价已经开始下跌,这给房主的“贷款价值比”带来了上行压力。

不过,针对“可循环按揭贷款项目可能被收紧”的消息,金融体系尤其是贷款行业均认为,OSFI反应过度。

他们说,与信用卡、个人信用额度和发薪日贷款等其他贷款方式相比,“可循环按揭贷款”能让借款人以更低的利率轻松获得房屋权益。加拿大央行数据显示,很大一部分客户的债务水平相对较低。截至今年第一季度,41%的综合贷款借款人的“贷款价值比”都在50%或以下……这并没有构成迫在眉睫的风险。

“可循环按揭贷款”通常会被屋主用于房屋翻新、出租房投资、以较低利率整合成本较高的信用卡债务,以及在借款人需要现金时成为应急资金来源。例如,如果一个借款人失去了工作,不再有就业收入用以支付房贷,他就可以利用这种低成本的贷款方式作为权宜之计。

贷款经纪人Robert McLister也表示,“可循环按揭贷款”所能防止的违约要比它们造成的违约多得多。原因很简单。当形势变得艰难,你没有备用的流动性时,可循环按揭贷款可以让你继续还贷。而监管机构所担心的,是怕此权宜之计会变成永久性解决方案,即借贷循环,永远循环……

加拿大房地产市场进入“后悔时代”,买卖双方都急着找律师!

Globeandmail/JEFF MCINTOSH/THE CANADIAN PRESS、PrepNuggets、BMO

https://www.theglobeandmail.com/business/article-mortgage-heloc-loan-changes-interest-rates/

发表回复